Когда дело доходит до расчета вероятности катастрофической погоды, одна группа имеет очевидную и непосредственную финансовую заинтересованность в игре: страховая индустрия. И в последние годы отраслевые исследователи, которые пытаются определить ежегодные шансы катастрофических стихийных бедствий, связанных с погодой, включая наводнения и штормовые ветры, говорят, что видят что-то новое.

«Наш бизнес зависит от нашей нейтральности. Сегодня мы просто пытаемся сделать максимально возможную оценку риска, не проявляя особого интереса », - говорит Роберт Мьюир-Вуд, главный научный сотрудник Risk Management Solutions (RMS), компании, которая создает программные модели, позволяющие страховым компаниям рассчитывать риски. «В прошлом, когда делали эти оценки, мы обращали внимание на историю. Но на самом деле мы теперь поняли, что это уже не безопасное предположение - мы можем видеть, с некоторыми явлениями в определенных частях мира, что сегодняшняя деятельность - это не просто среднее значение истории ».

Это выраженное смещение можно увидеть в экстремальных дождевых явлениях, жарах и штормовых ветрах. Основной причиной, по его словам, является изменение климата, вызванное ростом выбросов парниковых газов. Компания Мьюир-Вуд отвечает за то, чтобы выяснить, насколько больше рисков грозят мировым страховым компаниям в результате изменения климата, когда домовладельцы покупают полисы для защиты своей собственности.

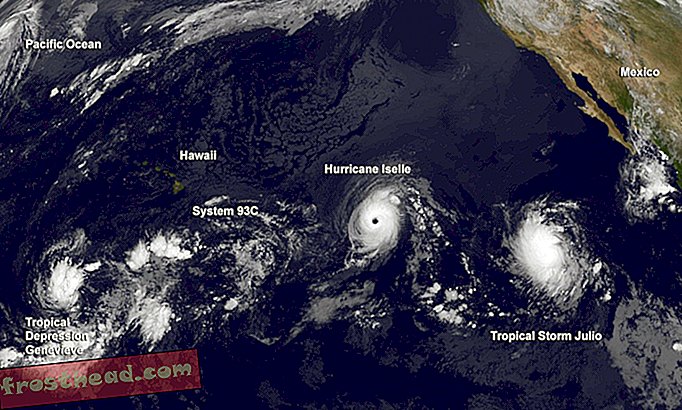

Изменение климата может означать более частые ветровые штормы, повышающие уровень риска, принимаемого страховыми компаниями. (Фото пользователя Flickr PSNH)

Изменение климата может означать более частые ветровые штормы, повышающие уровень риска, принимаемого страховыми компаниями. (Фото пользователя Flickr PSNH) Во-первых, краткое введение в понятие страхования: по сути, это инструмент для распределения риска - скажем, вероятность того, что ваш дом будет разрушен ураганом - среди большей группы людей, так что стоимость восстановления разрушенного дома разделяют все, кто платит страховку. Для этого страховые компании продают страховые полисы тысячам домовладельцев и собирают с них достаточно платежей, чтобы у них было достаточно, чтобы заплатить за неизбежное бедствие, а также сохранить дополнительный доход в качестве прибыли впоследствии. Чтобы защитить себя, эти страховые компании даже покупают свои собственные полисы у перестраховочных компаний, которые делают те же самые расчеты, просто на другом уровне вверх.

Сложность, однако, заключается в том, чтобы определить, какую сумму эти компании должны взимать, чтобы удостовериться, что у них достаточно средств, чтобы заплатить за стихийные бедствия и остаться в бизнесе, и именно здесь начинается работа Мьюир-Вуда. «Если подумать, это на самом деле довольно сложная проблема », - говорит он. «Вы должны подумать обо всех плохих вещах, которые могут произойти, а затем выяснить, насколько вероятны все эти плохие вещи, и затем выяснить:« Сколько мне нужно откладывать в год, чтобы заплатить за все катастрофические потери? » что может случиться?

Он отмечает, что при таких стихийных бедствиях, как наводнения, вы можете прожить много лет подряд без ущерба для одной конкретной области, а затем разрушить десятки тысяч домов одновременно. Тот факт, что частота некоторых катастрофических погодных явлений может изменяться из-за изменения климата, делает проблему еще более сложной.

Лучшая стратегия для ее решения - использование компьютерных моделей, которые имитируют тысячи самых экстремальных погодных катастроф - скажем, рекордный ураган, обрушивающийся на восточное побережье именно тогда, когда энергосистема перегружена из-за жары - чтобы сказать страховые компании представляют собой наихудший сценарий, поэтому они знают, какой риск они берут на себя, и насколько высока вероятность того, что им придется выплатить.

«Катастрофы являются сложными, и то, что происходит во время них, является сложным, поэтому мы постоянно пытаемся улучшить наше моделирование, чтобы охватить весь спектр экстремальных событий», - говорит Мьюир-Вуд, отмечая, что в RMS работают более 100 ученых и математики к этой цели. «Когда случился, например, ураган« Сэнди », у нас уже были такие события, как Сэнди, в наших моделях - мы ожидали сложность устроить действительно сильный шторм, приводящий к огромному штормовому нагону, даже при относительно небольшой скорости ветра».

Эти модели мало чем отличаются от тех, которые используются учеными для оценки долгосрочных изменений, которые претерпит наш климат по мере того, как он прогреется в следующем столетии, но есть одно важное отличие: страховые компании заботятся главным образом о следующем году, а не о следующих 100 годах, потому что они в основном продают полисы один год за раз.

Но даже в краткосрочной перспективе, как выяснила команда Мьюир-Вуда, риск различных стихийных бедствий, похоже, уже сместился. «Первая модель, в которой мы изменили нашу точку зрения, касается атлантических ураганов США. По сути, после сезонов 2004 и 2005 годов мы определили, что было бы небезопасно просто предполагать, что исторические средние значения все еще применяются », - говорит он. «С тех пор мы видели, что сегодняшняя активность изменилась и в других конкретных областях - с экстремальными дождевыми явлениями, такими как недавнее наводнение в Боулдере, штат Колорадо, и с волнами тепла в некоторых частях мира».

RMS не одинок. В июне Женевская ассоциация, исследовательская группа страховой отрасли, выпустила отчет (PDF), в котором излагаются свидетельства изменения климата и описываются новые проблемы, с которыми сталкиваются страховые компании по мере их развития. «В нестационарной среде, вызванной потеплением океана, традиционные подходы, которые основаны исключительно на анализе исторических данных, все чаще не в состоянии оценить вероятности сегодняшних опасностей», - говорится в заявлении. «Необходимо изменить парадигму от исторических методов оценки риска к прогнозному».

Двигаясь вперед, группа Мьюир-Вуда будет пытаться измерить изменяющуюся вероятность целого ряда экстремальных погодных явлений, чтобы страховщики могли выяснить, сколько нужно заряжать, чтобы они могли конкурировать с другими, но не быть уничтоженными в случае стихийного бедствия. В частности, они будут внимательно следить за изменениями модель скорости наводнений в более высоких широтах, таких как Канада и Россия, где климат меняется быстрее, а также пожары вокруг планеты.

В целом, кажется вероятным, что страховые взносы на дома и здания в подверженных наводнениям прибрежных регионах возрастут, чтобы учесть изменения, которые видит Мьюир-Вуд. С другой стороны, из-за сложных последствий изменения климата мы можем увидеть риски - и премии - в других областях. Например, есть свидетельства того, что вызванные таянием снегов весенние паводки в Британии станут реже в будущем.

Муир-Вуд, со своей стороны, вкладывает деньги туда, где его рот. «Лично я бы больше не инвестировал в недвижимость на побережье», - говорит он, отмечая неуклонное повышение уровня моря, которое мы ожидаем увидеть во всем мире в наступающем столетии на фоне более сильных штормов. «И если вы думаете об этом, я бы очень тщательно рассчитал, как далеко вы должны оказаться в случае урагана».